|

zpět na obsah |

Kupní (call) opce |

Pokud držitel opci uplatní, vypisovatel opce, prodávájící, má povinnost držiteli podkladové aktivum za podmínek stanovených v opčním kontraktu prodat.

Důležitým aspektem opcí je rozlišení mezi právem a povinností. Smluví vztah dává kupujícímu opce právo aktivum koupit a nikoliv povinnost. Vypisovatel opce má na druhé straně povinnost podkladové aktivum prodat.

Je zřejmé, že vztah smluvních stran je nevyvážený. Jedna strana má právo, druhá strana má povinnost. Vypisovatel opce je za tuto nerovnováhu ve vztahu kompenzován opčním poplatkem (anglicky premium, česky prémie nebo z angličtiny přejaté slovo premium). Vypisovatelům opcí se často říká prodejci (anglicky seller), protože prodávají svoji nevýhodu v zájemném smluvním vztahu.

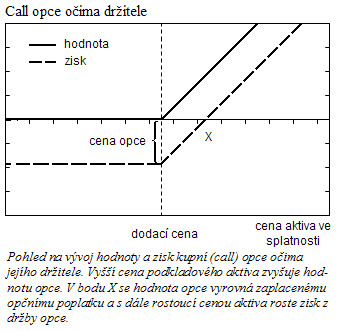

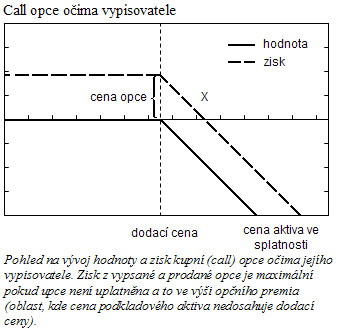

Kupující kupní opce sází v tomto vztahu na to, že cena podkladového aktiva poroste. Vypisovatel, prodavající kupní opce naopak sází, že cena podkladového aktiva neporoste vůbec nebo jen omezeně (méně než opční premium). Pokud se cena podkladového aktiva nachází pod dodací nebo realizační cenou, opce je pro držitele bezcenná, vypisovatel profituje z opčního poplatku získaného při prodeji opce. Pokud cena opce stoupá nad realizační cenu, držitel opce profituje z rostoucí hodnoty opce, zatímto vypisovatel se dostává do ztrátového pole. Ztráta pro vypisovatele opce je opční premium minus rozdíl mezi aktuální tržní cenou podkladového aktiva a realizační cenou.

Call opce jsou pro držitele nejhodnotnější, když cena podkladového aktiva roste. Když jeho cena překoná realizační cenu, opce se označuje jako "v penězích", nebo častěji v anglickém jazyce "in-the-money". V okamžiku, kdy cena podkladového aktiva se rovná realizační ceně, opce je "at-the-money". Je-li cena podkladového aktiva pod realizační cenou, pak hovoříme o "opci mimo peníze", nebo také anglicky "out-the-money".

Konkrétní specifika opce závisí na jejím druhu. Evropská prodejní opce umožňuje její uplatnění pouze v době splatnosti. Americká opce dává jejímu držiteli právo obrátit se se svojí žádostí o koupi podkladového aktiva na vypisovatele kdykoliv po dobu životnosti opce.

V praxi se nejčastěji setkáváme s opcemi vypsanými na veřejně obchodovatelné akcie, ale jsou známy a používají se i opce na finanční veličiny, jako například opce na úrokovou míru či na index, futures, nebo na hmatatelné předměty, například zlato nebo ropa. Novinkou na finančním trhu jsou opce na změny v počasí a klimatických podmínkách, takzvané catastrophical options (nebo také jen krátce "cat options"), které jsou oblíbené především pro náhodnost a nepředvídatelnost vývoje ceny podkladového aktiva.

Zaměstnanecké kupní opce znějící na firemní akcie jsou velice podobné bežným obchodovatelným kupním opcím, ale z pohledu kapitálové struktury podniku je mezi nimi velký rozdíl. Zaměstnanecké kupní opce představují právo zaměstnance koupit firemní akcie. Tyto opce bývají obvykle motivačním nástrojem a součástí zaměstnaneckých benefitů na vyšších manažerských pozicích. Pokud zaměstnanec tyto opce uplatní, podnik musí upsat nové akcie čímž zvyšuje své základní jmění. Zaměstnanecké kupní opce se neobchodují na trhu a zaměstnanec je uplatňuje u svého zaměstnavatele. Naproti tomu běžné kupní opce na akcie podniku jsou veřejně obchodovatelné a pokud jsou uplatněny, podkladové aktivum pouze přechází od vypisovatele k držiteli bez toho, aby se zvyšoval kapitál podniku.

Praktické znázornění

Koupě (držba) kupní opce: Kupující opce předpokládá, že cena podkladového aktiva poroste, za opci zaplatí jejímu vypisovateli nevratné premium, jeho opce představuje právo koupit podkladové aktivum od vypisujícího za předem dohodnutou cenu, kupující opce vydělává pokud cena podkladového aktiva roste. Ztráta držitele je omezená zatímco potenciál pro profit je neomezený.

Prodej (vypsání) kupní opce: Vypisující získá opční premium, které je jeho čistý zisk, pokud opce není uplatněna. Pokud držitel opci uplatní, vypisovatel musí prodat aktivum za nižší cenu než je současná tržní cena a prodělává. Profit vypisovatele je omezen na opční poplatek, potenciál pro ztrátu je neomezený.

Příklad

Předpokládejme kontrakt (call opce) s právem koupit 100 akcií za cenu 50 kč za kus. Současná cena akcií na trhu je 45 kč. Opční poplatek nebo premium je 5 kč.

Pokud cena akcie vzroste v krátké době před dobou splatností opce na 60 kč za akcii, držitel nejspíše opci uplatní. Uplatněním opce, tedy nakoupením 100 akcií po 50 kč od vypisovatele opce za celkem 5000 kč a okamžitým prodejem těchto akcií na trhu za 60 kč za kus, tedy celkem 6000 kč za celý kontrakt, vydělá držitel opce 6000 - 5000 - 500 (opční poplatek) = 500 kč. Všimněme si, že uplatněním opce její držitel vydělal profit 100% investované částky při "pouhém" 33% nárůstu ceny podkladového aktiva. Jedná se o takzvaný pákový efekt.

Pokud cena akcie oproti držitelovu očekávání zůstane pod 50 kč za kus, pak jeho ztráta je omezena na opční premium, a to na investovaných 500 kč plus pravděpodobně nějaká komise obchodníkovi za zprostředkování obchodu.

V praxi by tento obchod proběhl pouze zůčtováním opce a vyplacením zisku 500 kč od vypisovatele držiteli opce bez reálných transakcí.

Obchodování opce

Opce se zpočátku obchodovaly jen na over-the-counter trhu jako kontrakty šité na míru. S rozvojem finančních trhů přisly a dnes se běžně obchodují elektronicky obchodovatelné standardizované opce. Ty je dnes už možné bežně zakoupit přes různé obchodníky, například Td Ameritrade, Fidelity, Schwab, E*Trade a další.

Oceňování opce a rizikovost nástroje

Ke stanovení opčního poplatku se v praxi používá řada modelů mezi nimiž ten nejčastější a pravděpodobně nejznámější je Black-Scholesův model a metoda Monte-Carlo. K oceňování měnových opcí se často používá Garman-Kolhagen Currency Option Pricing Model.

Výše opčního poplatku je závislá na mnoha faktorech, mezi nimiž ty nejdůležitější jsou

c volatilita podkladového aktiva a jeho likvidita,

c doba do doby splatnosti,

c výše bezrizikové úrokové míry,

c vzdálenost současné ceny podkladového aktiva (tzv. spotová cena) od realizační ceny.

Jelikož hodnota opce i warrantu závisí na hodnotě a volatilitě podkladového aktiva, splatnosti (expiraci), realizační ceně, finanční páce a dalších parametrech, opce i warranty jsou velmi rizikové investiční nástroje. Díky pákovému efektu patří opce i warranty k nejrizikovějším investičním nástrojům.

Vypisování kupních opcí se všeobecně považuje za méně rizikové než vypisování prodejních opcí, jelikož pravděpodobnost náhlého a velkého poklesu ceny podkladového aktiva je vyšší než pravděpodobnost náhlého a velkého růstu ceny podkladového aktiva.

Kupní (call) opce

Související pojmy

Související pojmy

Open Interest ¦

Black-Scholes Model ¦

Opce - Put-Call parita ¦

Opce - prodejní (put) opce ¦

Opce - delta ¦

Opce - gamma ¦

Opce - theta ¦

Opce - vega ¦

Opce - rho ¦

Opce - delta hedging ¦

Opce - delta neutral ¦

Opce - bermudská opce ¦

Opce - asijská opce ¦

Opce - bariérová opce ¦

Opce - Covered Call ¦

Warrant - opční list

Diskuzní fórum / komentáře

Dukiszín fmóur / kteoeřnám

V diskuzi zatím není žádný příspěvek. Máte možnost být první.

Další zdroje informací

Další zdroje informací

|

Co by Vás ještě tak asi mohlo zajímat?

Co by Vás ještě tak asi mohlo zajímat?

Nejsledovanější knihy

Nejsledovanější knihy

Ekonomie

Holman Robert

Holman Robert

(Sledovanost: 174)

Introduction to Financial Accounting

Charles T. Horngren, Gary L. Sundem, John A. Elliott, Donna Philbrick

Charles T. Horngren, Gary L. Sundem, John A. Elliott, Donna Philbrick

(Sledovanost: 167)

Marketing

Boučková Jana, a kol.

Boučková Jana, a kol.

(Sledovanost: 167)

Corporate Finance

Stephen A. Ross, Randolph W Westerfield, Jeffrey Jaffe

Stephen A. Ross, Randolph W Westerfield, Jeffrey Jaffe

(Sledovanost: 161)

Financial Accounting : Introduction to Concepts, Methods and Uses

Clyde P. Stickney, Roman L. Weil

Clyde P. Stickney, Roman L. Weil

(Sledovanost: 161)

Diskuzní fórum

Středoevropské centrum pro finance a management podporuje veřejnou diskuzi týkající se různých ekonomických i společenských témat.

Diskuze na těchto stránkách je neredigovaná a nemoderovaná. V zájmu zachování vysoké úrovně diskuze i tohoto servru je však administrátor fóra oprávněn konat patřičné kroky, aby bylo zabráněno projevům rasové, národnostní, náboženské nebo jinak nepřípustné diskriminace. Administrátor je rovněž oprávněn zasahovat, pokud objeví v diskuzích vulgární nebo jinak nepřístojné projevy.

Středoevropské centrum pro finance a management nenese žádnou faktickou ani implicitní odpovědnost za obsah jednotlivých příspěvků, ani neručí za skutečnou identitu jejich autorů.

V zájmu udržení vysoké úrovně diskuzí žádáme autory, aby identifikovali své příspěvky svým jménem nebo alespoň přezdívkou a pokud možno i elektronickou adresou.

Děkujeme za přízeň a doufáme, že naše www stránky nabízejí co hledáte.

Středoevropské centrum pro finance a management

Svět plný ověřené vzdělanosti

Dnešní datum:

| leadership - management | strategie - rozhodovací procesy | organizace - změna - kultůra | komunikace - marketing |

| přístupy & metody A-Z | systémy & teorie A-Z | modely & struktůry A-Z | metody & způsoby A-Z |

| oceňování - rozhodování | strategie - tvorba hodnot | treasury - cash flow | finance - řízení rizik |

| metody & ukazatele A-Z | modely & způsoby A-Z | přístupy & systémy A-Z | metody & teorie A-Z |

Upozornění

Upozornění na novou službu: Právě jsme spustili Katalog odborníků, konzultantů a profesionálů. Odkaz Odborníci.

Vyhledávání

Novinky

Sharpe Ratio

Treynor Ratio

Sortino Ratio

Crashophobia

Portfolio Turnover Ratio (PTR)

Opce - delta hedging

Black-Scholes Model

Treynor Ratio

Sortino Ratio

Crashophobia

Portfolio Turnover Ratio (PTR)

Opce - delta hedging

Black-Scholes Model

Vybrané finanční a manažerské okruhy na webu

Dnes Vám představujeme

David Šmejkal

poradenství předluženým spotřebitelům -- Nabízíme rady a konzultace těm fyzickým osobám – spotřebitelům, kterým hrozí neschopnost dostát svým finančním závazkům. Pomáháme vytvořit návrh na oddlužení soudu (osobní bankrot).

Více se dozvíte zde.

Více se dozvíte zde.

Anketa

Nejčtenější pojmy

z financí a managementu

z financí a managementu

SWOT analýza

SWOT je typ strategické analýzy stavu firmy, podniku či orga...

(Přečteno: 143094x)

Zrušení, likvidace, zánik společnosti

Zrušení a zánik společnosti se řídí v České republice zákonem 51...

(Přečteno: 128516x)

Definice cíle SMART (Project Management)

SMART je souhrn pravidel, která pomáhají především v r...

(Přečteno: 105939x)

Lorenzova křivka

Lorenzova křivka, nebo anglicky Lorenz Curve (LC), je grafické znáz...

(Přečteno: 75464x)

Giniho koeficient

Giniho koeficient, sestrojený italským statistikem Coradem Gini v r...

(Přečteno: 75055x)

Upozornění

Spolupráce: Napsali jste kvalitní odbornou práci, studii nebo analýzu, která Vám nyní leží v šuplíku? Publikujte ji na tomto portálu. Co Vám za to můžeme nabídnout najdete na stránce informace pro autory.

Další kategorie